Recentemente, o mercado financeiro ficou bastante agitado com um vídeo postado pelo prefeito do Rio de Janeiro, Eduardo Paes, anunciando uma nova Bolsa de Valores no Brasil, em parceria com o Americas Trading Group (ATG). Segundo Paes e o CEO do ATG, Claudio Pracownik, o início das operações da nova bolsa carioca está previsto para o segundo semestre de 2025.

A American Trading Service (ATS), como a nova bolsa será chamada, é a primeira iniciativa para tirar a exclusividade da B3, única bolsa do país após o movimento de consolidação em 2000. A ideia é competir com a B3, valendo-se de incentivos fiscais para as atividades de bolsas de valores, mercadorias e futuros, bem como para empresas envolvidas na negociação, liquidação e custódia de ativos financeiros. Claudio acredita que a nova bolsa contribuirá para a imagem positiva do país entre os investidores internacionais e que a competição entre as bolsas será benéfica, estimulando eficiência, redução de riscos e inovação em produtos financeiros, atraindo mais investimentos para o Rio de Janeiro e o Brasil.

Como essa história se desenrolará ainda não está claro, mas os comentários aguçaram minha curiosidade para o tópico “várias bolsas”. Outros países desenvolvidos realmente têm várias delas, como EUA e China. Contudo, o Brasil é capaz de fazer diferente do passado e voltar a ter mais de uma? Há mercado para isso?

Como um bom engenheiro, usei vário gráficos para fazer essas comparações e refletir sobre o assunto. Antes das bolsas em si, vamos dar um passo atrás e olhar para as moedas.

Real x Dólar

Você sabia que o dólar tem 232 anos? E, apesar de ter perdido o lastro em ouro, continua sendo a moeda mais forte do planeta. O real, por outro lado, acabou de completar 30 anos. Contudo, mesmo jovem, já perdeu pelo menos 87,5% do seu poder de compra – você precisa de R$ 8 hoje para comprar o que R$ 1 comprava em 1994. O dólar também sofreu em proporções semelhantes com a inflação, o ponto é que ele levou 200 anos a mais para chegar nesse ponto que o real já atingiu.

O dólar dos EUA, ao longo de sua história, passou por várias transformações e crises, incluindo a Grande Depressão e a crise financeira de 2008. Mesmo assim, continua sendo a moeda de reserva global, utilizada em 61% das reservas internacionais, segundo o Fundo Monetário Internacional (FMI). Além disso, aproximadamente 40% das dívidas do mundo são denominadas em dólares americanos, o que demonstra a sua influência e estabilidade no cenário global.

O real, criado em 1994 durante o Plano Real, foi um marco importante na estabilização da economia brasileira, que anteriormente sofria com hiperinflação. No entanto, ao longo dos anos, a moeda enfrentou desvalorização significativa, impactada por crises políticas e econômicas. A volatilidade do real reflete a instabilidade econômica do Brasil, onde fatores internos e externos afetam diretamente seu valor.

Real x Yuan Chinês

A moeda da China, o yuan (CNY), também conhecida como renminbi (RMB), tem uma história mais recente no cenário internacional. Introduzido em 1949, o yuan passou por diversas reformas, especialmente após a abertura econômica da China nos anos 1980. A partir de 2005, o governo chinês começou a permitir uma maior flexibilidade na taxa de câmbio do yuan, que anteriormente estava fortemente atrelada ao dólar.

Nos últimos anos, a China tem feito esforços significativos para internacionalizar o yuan. Em 2016, o FMI adicion

ou o yuan à cesta de moedas que compõem os Direitos Especiais de Saque (SDR), um reconhecimento importante da crescente importância da China na economia global. O yuan representa agora aproximadamente 2% das reservas globais, uma participação modesta, mas crescente.

Comparado ao dólar, o yuan ainda tem um longo caminho a percorrer. A economia chinesa, embora robusta e em rápido crescim

ento, ainda enfrenta desafios significativos, como a necessidade de reformas estruturais e a transição para um modelo de crescimento mais sustentável e menos dependente de exportações e investimentos em infraestrutura. Além disso, a falta de transparência e a intervenção estatal no mercado financeiro chinês são fatores que limitam a confiança internacional na moeda.

Já ao comparar o real com o yuan, vemos que ambas as moedas de economias emergentes enfrentam desafios únicos. O real, afetado pela volatilidade econômica e política do Brasil, perdeu valor significativamente desde sua criação. Por outro lado, o yuan, enquanto se fortalece e ganha importância no cenário internacional, ainda é controlado pelo governo chinês, o que pode limitar sua total aceitação global.

A economia chinesa, com seu impressionante crescimento de 12 vezes nos últimos 20 anos, contrasta com o desempenho mais modesto do Brasil. Essa disparidade é refletida nas moedas: enquanto o real continua a enfrentar desvalorização e inflação, o yuan se posiciona como uma moeda cada vez mais relevante, embora ainda tenha desafios a superar para alcançar a estabilidade e a confiança do dólar.

Valor de mercado das bolsas BRA x EUA

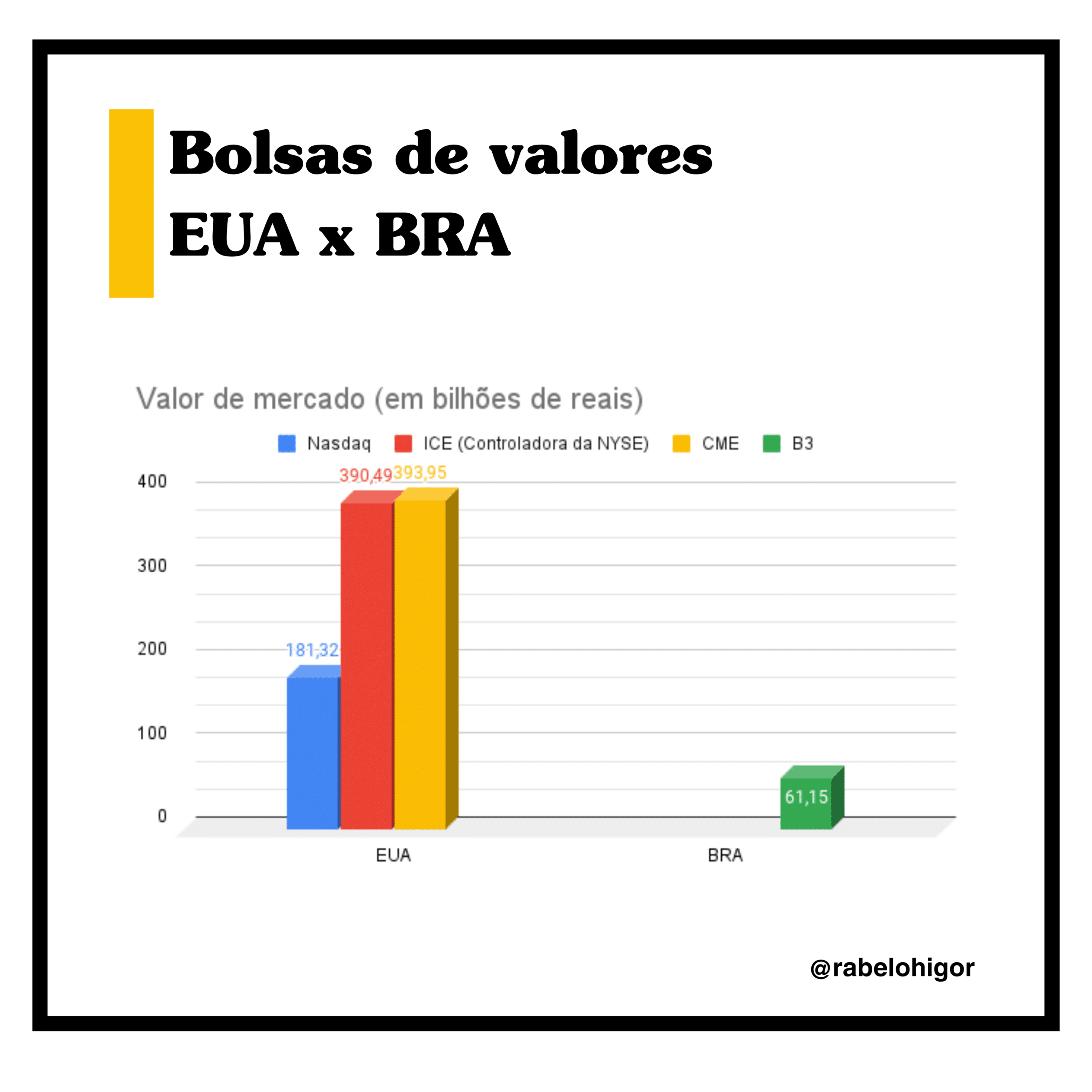

Agora, voltando as bolsas de valores, vamos dar uma olhada no valor de mercado das bolsas americanas e da B3. Os dados são dos sites oficiais das bolsas.

Pelo gráfico, fica evidente a diferença de expressão entre o mercado de ações americano e o brasileiro. As bolsas de valores também são empresas e muitas delas têm capital aberto. Por exemplo, a B3 está listada na própria B3, e suas ações são negociadas no mercado. Note que esses valores são o valor da empresa em si, e não o valor das empresas que estão listadas nelas, cujas somas chegam aos trilhões de dólares. Juntas, as 3 principais bolsas dos EUA somam praticamente R$ 1 trilhão, enquanto a B3, única bolsa de valores do Brasil até o momento, vale R$ 61,15 bilhões. É uma diferença de quase 16 vezes. Isso porque nem estamos olhando para todas as bolsas de valores dos EUA, que contam com várias bolsas regionais, como: CBOT, PHLX, MS4X, BSE, CHX, CBOE, ISE e NSX.

Capitalização de mercado das bolsas internacionais

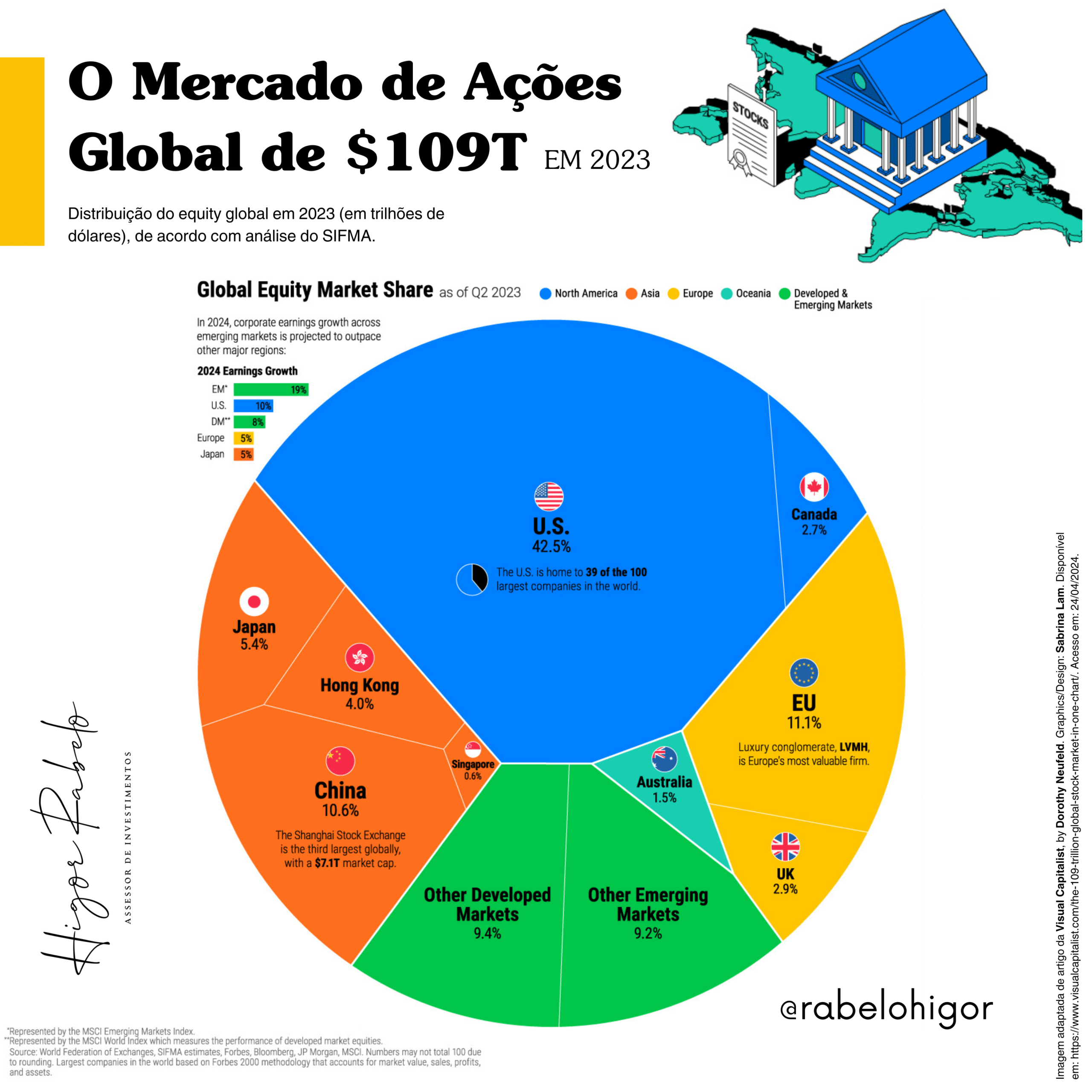

Outra comparação interessante de fazer é entre o Brasil e o restante do mundo. No gráfico abaixo, de 2023, vemos que os mercados de ações globais quase triplicaram de tamanho desde 2003, subindo para US$ 109 trilhões em capitalização de mercado total (aqui sim já estamos falando da soma do valor de mercado das empresas listadas). Os dados são de um artigo publicado na Visual Capitalist.

Ao longo das últimas décadas, o crescimento da oferta monetária e as taxas de juro ultrabaixas sustentaram o aumento dos valores dos ativos em todas as economias. Em comparação com outras nações ricas, as ações dos EUA muitas vezes registaram um desempenho superior nesse mesmo horizonte de tempo. Se um investidor colocasse US$ 100 no S&P 500 em 1990, este investimento teria crescido para cerca de US$ 2.000 em 2023, ou seja, quatro vezes os retornos observados em outros países desenvolvidos.

Nos últimos 20 anos, a economia da China aumentou cerca de 12 vezes, atingindo US$ 19,4 trilhões em 2023. Os mercados acionistas da China também cresceram consideravelmente, impulsionados pela incorporação de ações nacionais chinesas no MSCI Emerging Market Index em 2018 e, anteriormente, com a internacionalização dos seus mercados acionistas em 2002.

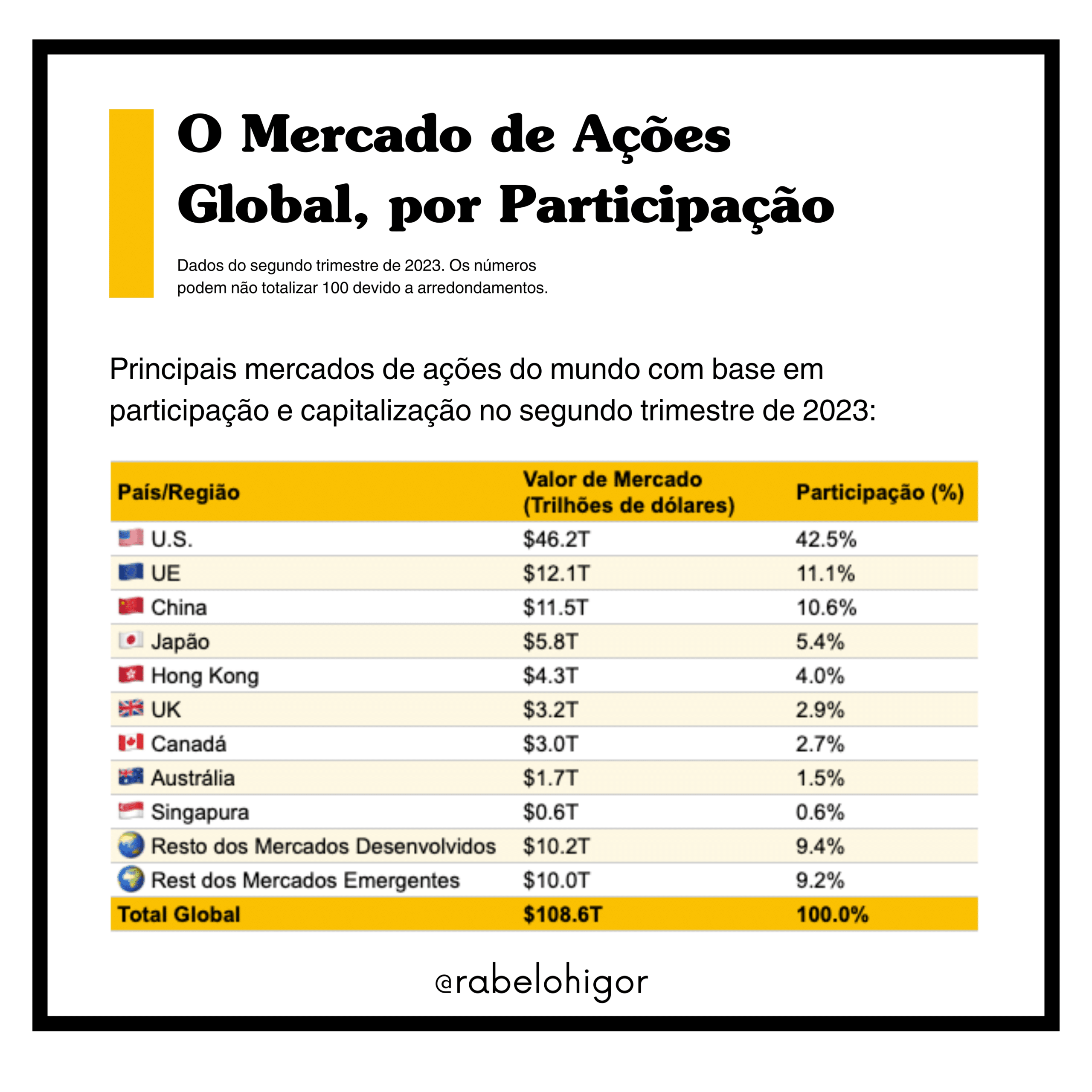

Em resumo, a situação está como indica a tabela abaixo.

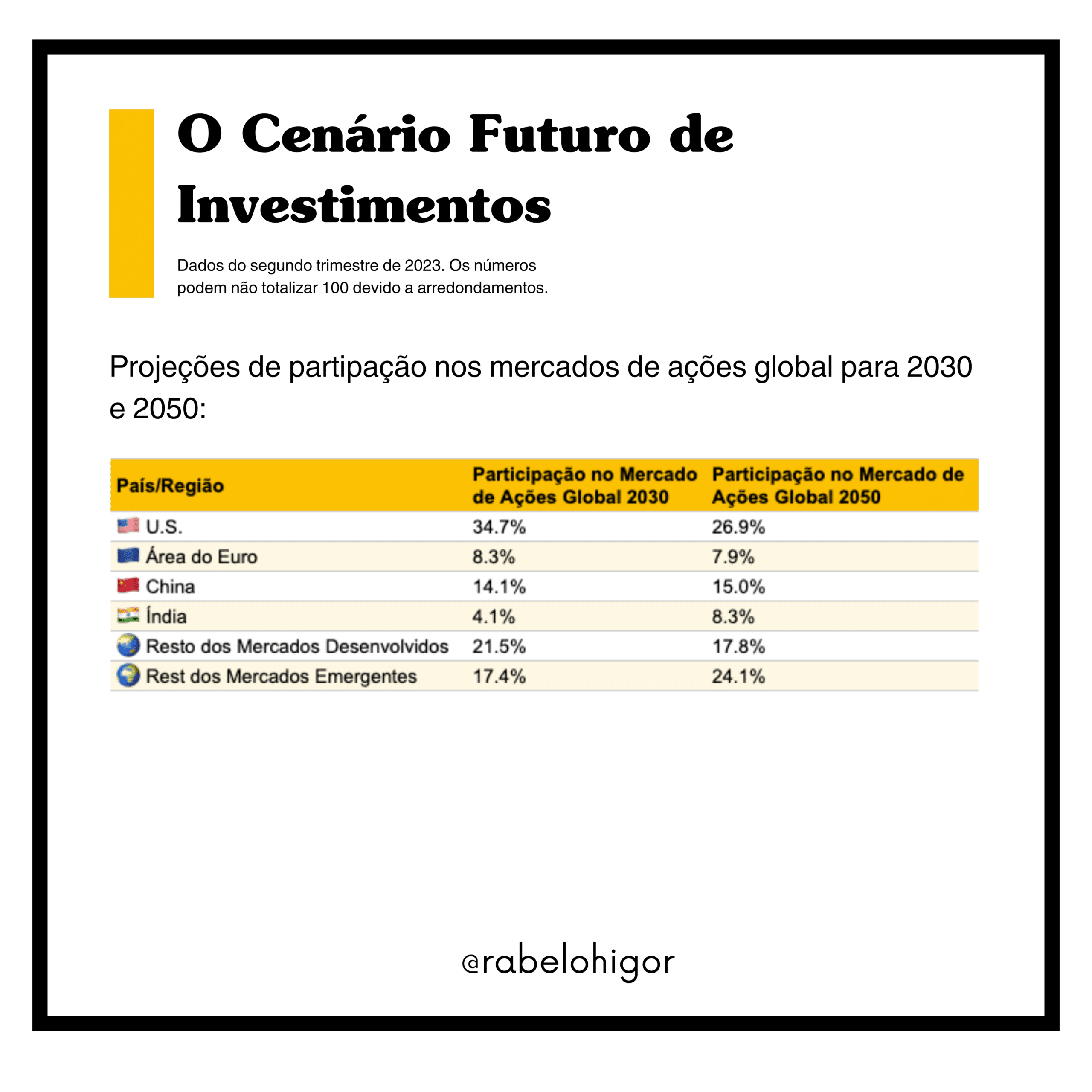

A tabela não deixa dúvidas sobre a diferença de expressão entre o mercado brasileiro e o internacional. O Brasil nem recebe uma própria linha, ficando enquadrado na categoria do restante dos emergentes. Ainda assim, há projeções indicam diminuição considerável da participação dos EUA para 2030 e 2050, enquanto a dos mercados emergentes, como China e Índia (Brasil?), crescem consideravelmente.

Um dos fatores para isso, embora em menor grau, é o aumento dos múltiplos de avaliação dos mercados emergentes, impulsionado pelo aumento do PIB per capita. Os países mais ricos, como se verifica nos EUA, negociam frequentemente com múltiplos de rendimentos mais elevados porque são considerados como tendo um risco menor. Na prática, isso implica para o investidor que, embora os EUA tenham tido um desempenho superior nas últimas décadas, isso pode não significar que continuarão nesta tendência, de acordo com a Goldman Sachs. Dadas as mudanças estruturais decorrentes do crescimento populacional e do crescimento do PIB, os investidores podem considerar a diversificação geográfica das suas carteiras, olhando para o futuro.

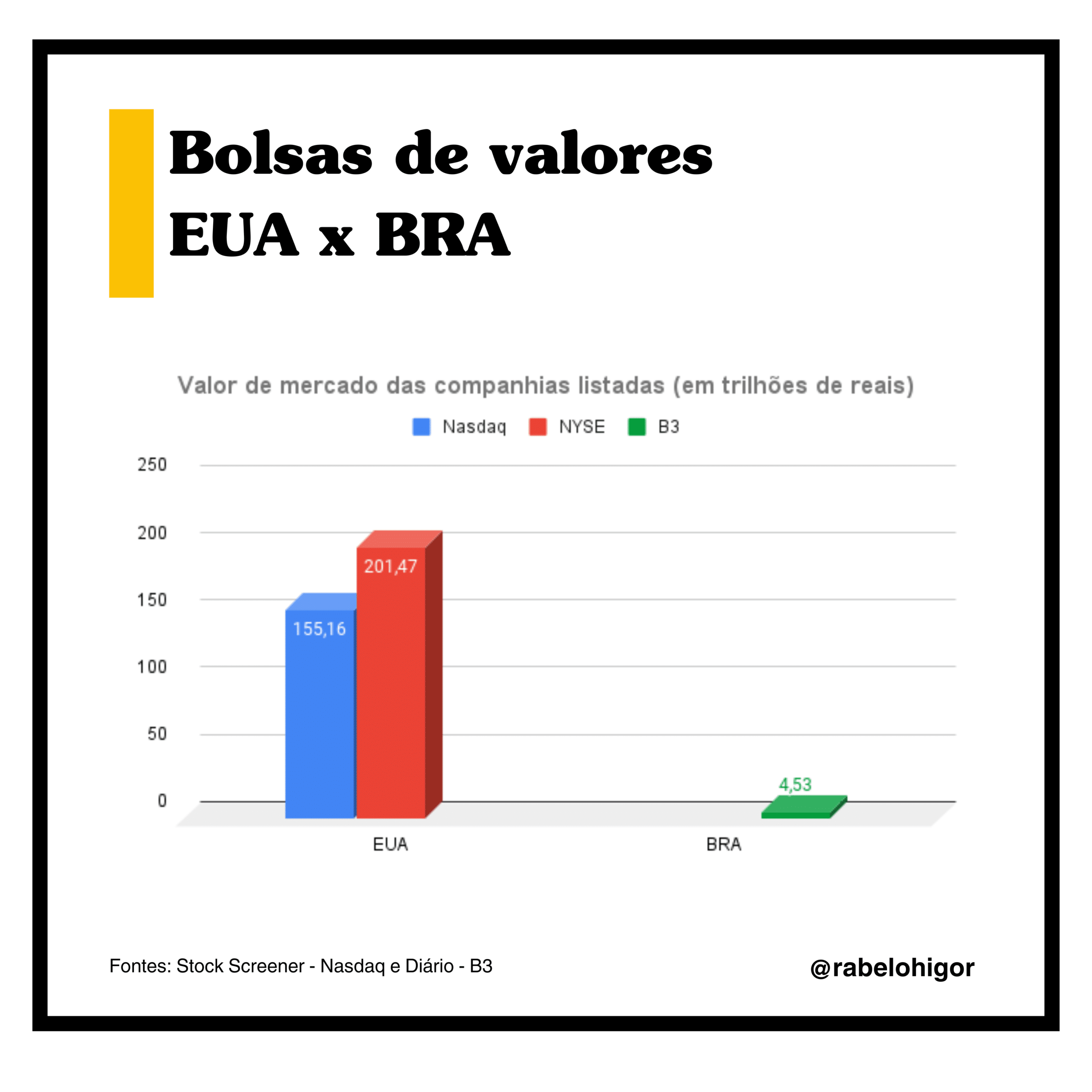

Capitalização de mercado das bolsas EUA x BRA

Os EUA têm sido mencionados recorrentemente até aqui. Isso não é ao acaso. Ele é nosso benchmark e a primeira comparação óbvia se fazer. As análises abaixo foram realizadas com preços referente a 03/05/2024.

Esse gráfico é simplesmente impressionante. Na NYSE, estão listadas empresas como Berkshire Hathaway, Novo Nordisk, J.P. Morgan, Visa, Walmart, Procter & Gamble e Johnson & Johnson. Ao passo que, na Nasdaq, estão listadas empresas como a Microsoft, Apple, NVIDIA, Google, Amazon, Meta e Tesla. A Microsoft sozinha, vale 3,4 vezes mais que todas as empresas brasileiras juntas, incluindo Petrobras, Vale e qualquer outra grande que conseguir lembrar!

Você tem ideia do quão extraordinários são os valores desse gráfico? O PIB do Brasil é de 1,92 trilhões de dólares (2022). Ou seja, a Microsoft é 1,6 vezes maior que o Brasil. Somando apenas NYSE e Nasdaq, e desconsiderando as outras várias bolsas americanas, o mercado americano é 78,7 vezes maior que o brasileiro ou mesmo 36,7 vezes maior que o próprio Brasil. Essa é a discrepância de magnitude entre Estados Unidos da América e Brasil.

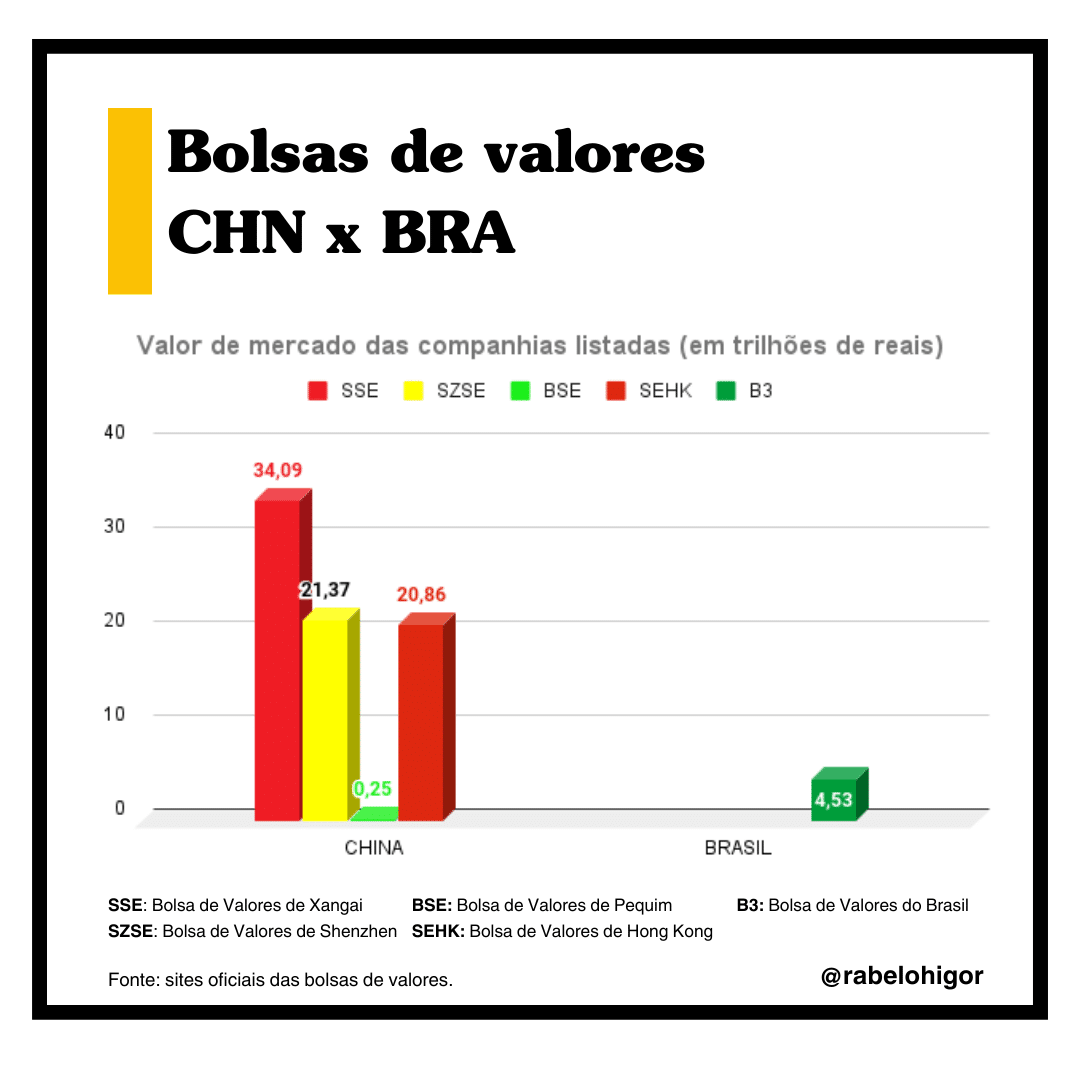

Capitalização de mercado bolsas CHN x BRA

Outro nome que se repetiu bastante até o momento: a China. Uma comparação também óbvia, já que é o emergente que mais se destaca, então é natural se comparar com o primo bem-sucedido. O questionamento que fica é: ainda da para considerar ambos os países na mesma categoria?

No gráfico acima, podemos verificar a capitalização de mercado das quatro bolsas de valores chinesas, contando todas as empresas listadas em cada uma delas, e da B3, a bolsa de valores brasileira.

Somando as quatro bolsas de valores chinesas, temos um total de R$ 76,57 trilhões. Isso é quase 17 vezes mais do que os R$ 4,53 trilhões da B3. Além das maiores e tradicionais, Xangai e Shenzhen, a Bolsa de Valores de Pequim foi inaugurada em 2021 e já ultrapassou a impressionante marca de US$ 339,4 bilhões de capitalização de mercado das companhias listadas. Como tudo na China, esse crescimento foi assustadoramente rápido. E para completar, Hong Kong é um dos territórios pertencentes à região de administração especial da China e um dos centros financeiros mais importantes do mundo.

Investir no mercado chinês pode ser uma ótima opção de diversificação de carteira, pois o país apresenta um alto índice de crescimento econômico constante nas últimas décadas. O segundo país mais populoso do mundo tem um grande mercado consumidor e o poder de compra dos chineses tem aumentado nos últimos anos, o que impulsiona ainda mais a economia. Além disso, o país tem políticas favoráveis ao investimento estrangeiro. A China investe massivamente em inovação buscando se tornar referência nesse aspecto e tornar seus produtos ainda mais competitivos mundialmente. Além disso, o país oferece uma série de incentivos fiscais atrativos para empresas e investidores.

É claro que há riscos. As evidentes diferenças culturais e políticas entre o que estamos acostumados podem ser um grande problema para investidores brasileiros, já que influenciam diretamente em mudanças governamentais e regulatórias, impactando a economia e o mercado financeiro. As empresas chinesas também não seguem os padrões de compliance e governança com os quais estamos habituados no Ocidente.

E o Brasil, como fica?

A entrada de uma nova Bolsa de Valores no Brasil certamente traz consigo muitas promessas e desafios. A competição pode estimular o mercado, trazendo inovação e atraindo mais investimentos. No entanto, é crucial que sejam consideradas as especificidades do mercado brasileiro e as lições aprendidas com o passado. Apenas o tempo dirá se a ATS conseguirá se firmar e contribuir de forma positiva para o crescimento econômico do país.

Com base nessas informações e reflexões, o que você acha? Acredita que há espaço para outra bolsa no Brasil? Acha que será benéfico para o nosso país? Quais são os principais desafios? Como essa história irá se desenrolar? Quero saber a sua opinião, ela é fundamental para enriquecer esse debate. Compartilhe seus pensamentos e participe dessa discussão!