Essa é uma dúvida comum entre quem já conta com um assessor de investimentos ou está considerando contratar um: quanto realmente custa esse serviço? E, mais importante, vale a pena?

A relação entre um investidor e seu assessor de investimentos é construída com base em confiança, transparência e objetivos comuns. No entanto, um dos pontos que frequentemente gera dúvidas e até inseguranças entre os investidores é o modelo de remuneração do assessor. Muitos clientes, especialmente aqueles que estão começando sua jornada no mundo dos investimentos, se veem confusos sobre quanto estão realmente pagando pelo serviço e se as recomendações que recebem estão de fato alinhadas com seus interesses ou se são influenciadas por incentivos financeiros do assessor.

Essa insegurança por parte dos clientes é completamente compreensível, especialmente quando consideramos histórias de investidores que se sentiram lesados por receberem produtos que claramente não condiziam com seus perfis de investimento. Em alguns casos, esses investidores perceberam que as recomendações feitas pareciam mais voltadas a aumentar a remuneração do assessor do que a proteger seus interesses financeiros.

Infelizmente, conflitos de interesse não são exclusivos do mercado financeiro. Eles existem em todas as profissões — médicos, advogados, engenheiros e empresários — todos enfrentam, em algum momento, a tensão entre o que é melhor para o cliente e o que pode ser mais lucrativo para o profissional. No entanto, assim como em qualquer profissão, mesmo que exista uma minoria de profissionais que age de forma antiética, a maioria é trabalhadora e dedicada, realmente interessada no melhor para os seus clientes e segue elevados padrões de ética e excelência.

Esse cenário de desconfiança pode fechar as portas para muitas pessoas que, por medo, acabam não buscando os benefícios que uma assessoria de investimentos pode oferecer. E isso é um grave problema, pois a absoluta maioria dos clientes que recorrem a um assessor financeiro legítimo e bem estruturado são, de fato, beneficiados pelo serviço. Estudos mostram que investidores que contam com uma assessoria profissional têm, em média, rendimentos superiores e uma carteira mais diversificada e robusta do que aqueles que investem por conta própria. De acordo com um estudo realizado pela Vanguard, investidores que utilizam os serviços de um assessor financeiro podem obter até 3% a mais em rendimentos anuais do que aqueles que não utilizam.

Então, como um investidor pode se proteger e garantir que suas decisões financeiras estão sendo orientadas por um assessor que coloca seus interesses em primeiro lugar? Existem vários fatores que podem ser analisados. Começando pelos mais gerais, o investidor deve avaliar:

- A história e o tempo de mercado do escritório do qual o assessor faz parte;

- Valores e princípios da instituição;

- Índice de satisfação dos clientes (NPS); e até mesmo o

- Número de clientes atendidos e o patrimônio total sob custódia daquele escritório;

- Referência de outros clientes do escritório e do assessor;

- Histórico profissional do assessor; e para ir além

- Redes sociais (LinkedIn, Instagram, Sites etc.) tanto do escritório quanto do assessor

Embora nenhum desses fatores, isoladamente, possa garantir total segurança, juntos eles oferecem uma visão mais completa e ajudam a mitigar riscos. Mas, em última linha, o fator mais decisivo e mais garantido, está na escolha do modelo de remuneração e na transparência do relacionamento. Portanto, entender as diferentes formas de remuneração é fundamental para tomar uma decisão que seja a mais adequada para os seus objetivos financeiros.

Explicando os Modelos de Remuneração

Existem dois modelos principais de remuneração para assessores de investimentos: o modelo de comissionamento e o modelo de fee fixo. Vale lembrar que, em ambos os casos, você pagará pelo serviço. Afinal, assim como qualquer outro profissional, o assessor de investimentos também precisa ser remunerado pelo seu trabalho, que envolve cuidar de uma das partes mais sensíveis — eu diria a mais sensível — de qualquer família: o dinheiro. É um serviço essencial, extremamente técnico, complexo e exigente. Portanto, a remuneração deve estar à altura.

Remuneração por Comissionamento

Neste modelo, o assessor de investimentos é remunerado com base em comissões sobre os produtos financeiros que ele recomenda ou as transações que você realiza. Isso significa que, a cada vez que você investe em um novo produto, uma parte do seu investimento é usada para pagar a corretora, que repassa um percentual ao escritório, que, por sua vez, repassa um percentual ao assessor, seguindo um modelo de cascateamento.

As comissões variam de acordo com o tipo de produto e o volume investido. Existem produtos com uma comissão extremamente alta, como os COEs, e produtos com comissões baixas, como os fundos de investimento. Há ainda aqueles com comissão zero, como os títulos públicos comprados via Tesouro Direto. Confira abaixo como funcionam as comissões para cada classe de ativo:

- Fundos e Clubes de investimento: Recebe um percentual da taxa de administração, da taxa de performance (quando houver), a depender do volume aplicado pelo cliente no ativo.

- Renda Fixa (primário e secundário): Recebe um percentual sobre o valor negociado pelo cliente, que varia conforme o ativo, volume e condições especiais.

- Produtos Estruturados: Recebe um percentual sobre o valor negociado pelo cliente, que varia conforme o ativo, volume e condições especiais.

- Renda Variável: Recebe taxa de corretagem que varia de acordo com o meio utilizado para transmissão de ordem (mesa, assessoria, ou plataformas DMA) e o volume de ordens conforme condições comerciais descritas no site da XP pelo link https://www.xpi.com.br/custos-operacionais. Para simplificar e resumir, considere que fazendo todas as operações por meio do assessor e a mesa do escritório, você irá pagar 0,5% sobre o volume operado, seja para venda ou para compra.

- Título Público via Tesouro Direto: Não há comissionamento.

- Serviço de intermediação Offshore: Recebe uma taxa de indicação (referral fee) correspondente a um percentual da receita gerada junto à XP Investments US, LLC (“XP US”) em razão das operações realizadas pelos clientes indicados pela XP à XP US.

Para tentar simplificar e explicar de forma prática, considere que as comissões se dividem basicamente em três tipos: na cabeça, recorrente e corretagem. Veja os exemplos abaixo com números, para tonar mais claro em termos financeiros:

- Remuneração na Cabeça: Talvez a mais simples de entender. Alguns investimentos financeiros, como CDBs, LCIs, LCAs, Debêntures, CRIs, CRAs, e COEs, pagam uma remuneração logo no momento em que o investimentos é realizado. Exemplo: Debênture com ROA (Return On Asset = Retorno sobre o ativo) de 1,20% – Ao aplicar R$ 100 mil, é gerada uma comissão bruta de R$ 1.200. Uma parte fica para a corretora, digamos 30% desse valor, e o restante (R$ 840) vai para o escritório. No escritório, há o pagamento do imposto de renda (cerca de 20%) e o que sobra é dividido com o Assessor, de acordo com o repasse (vamos supor 50%), resultando em R$ 336 para o Assessor. A remuneração na cabeça gera um adiantamento bacana para a receita do Assessor, mas se lembre que muitos desses títulos têm vencimentos mais longos, o que significa que essa aplicação pode ficar anos sem gerar nova receita.

- Remuneração Recorrente: Essa é a famosa remuneração “devagar e sempre”. Ela é comum em Fundos de Investimento e Previdência Privada. Cada fundo paga um percentual de repasse da sua taxa de administração. Vamos ilustrar com um Fundo Multimercado, que cobra 2% de administração + 20% de taxa performance. Desses 2%, pode ser repassado ao parceiro, por exemplo, 0,6% ao ano. Com R$ 100 mil aplicados, isso geraria de receita R$ 600 anuais, com 20 a 30% ficando com a corretora e o restante com escritório. Utilizando o mesmo repasse anterior (50%) e impostos, o Assessor receberia por volta de R$ 168 anuais para cada R$ 100 mil aplicados. Além disso, há também a taxa de performance, que é mais difícil de calcular. Caso o fundo tenha uma boa rentabilidade, acima do seu benchmark, ela gerará um “extra” para os profissionais do mercado. Em um cenário muito positivo, esse valor pode até dobrar a receita gerada pela taxa de administração.

- Corretagem. A famosa taxa de corretagem. Essa é bastante conhecida: se você operar sozinho pelo home broker, paga corretagem para ações e fica isento para os fundos imobiliários. Quando você opera com o auxílio do assessor de investimentos e a mesa do escritório, será cobrado com base na tabela Bovespa, que determina uma taxa de 0,5% sobre o valor das operações. Assim, em cada movimentação de, por exemplo, R$ 100 mil, seria gerada uma corretagem de aproximadamente R$ 500, a ser dividida. Com os números que estamos utilizando, o Assessor receberia cerca de R$ 140.

Com tudo isso mente, se você é um cliente com uma carteira diversificada, contendo CDBs, LCIs, LCAs, CRIs, CRAs, debêntures, fundos de investimentos, ações e fundos imobiliários, será difícil saber exatamente quanto está pagando pelo serviço, já que isso dependerá das taxas de administração e do repasse de cada ativo.

Resumindo, no modelo de comissionamento, você não paga nada diretamente ao assessor; a remuneração é deduzida da taxa que você recebe nos produtos financeiros. Por exemplo, em um CDB emitido a 102% do CDI, você pode receber 101%, pois 1% seria destinado a remunerar a corretora, o escritório e o assessor.

Remuneração por Fee Fixo

No modelo de fee fixo, o assessor é remunerado por uma taxa anual fixa e previamente acordada, independentemente dos produtos recomendados ou do volume de transações realizadas. A taxa padrão é de 1% ao ano sobre o patrimônio atual do cliente dentro da XP, sendo debitada mensalmente. O acordo entre o assessor e cliente segue um modelo escalonado, conforme a segmentação do patrimônio.

Isso alinha ainda mais os interesses de cliente e assessor. Imagine uma situação em que, para atender a uma demanda específica do cliente, o assessor tem duas opções (para simplificar) de investimentos: Opção A, que lhe garante uma ótima comissão, e opção B, igualmente adequada (ou até mais), mas com uma comissão menor. Qual opção o assessor teria mais incentivo para apresentar? No modelo de fee fixo, essa dúvida desaparece, pois ele receberá a mesma remuneração, independentemente da escolha, garantindo que o cliente receba a melhor opção disponível.

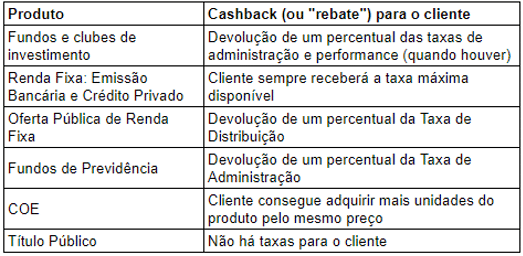

Há ainda uma vantagem importante para o cliente. Como vimos, todo produto de investimento tem uma taxa de remuneração. Contudo, quando o cliente opta pelo modelo de fee fixo, como ele já remunera o assessor por meio dessa taxa previamente acordada, ele recebe de volta as taxas cobradas pelos fundos e outros produtos que forem alocados em seu portfólio. Na prática, é como se você pagasse menos pelo serviço. Confira na tabela abaixo o que você recebe de volta de acordo com cada produto de investimento.

Da tabela acima, é especialmente importante considerar a linha de renda fixa, que engloba emissões bancárias e créditos privados. Nesse caso, você sempre receberá as taxas máximas disponíveis. Por exemplo, se um CDB foi emitido a 120% do CDI, você receberá esses mesmos 120%, pois a XP não precisa mais retirar da sua taxa para remunerar sua estrutura, funcionários e repassar parte ao escritório e assessor. Esse diferencial é especialmente vantajoso para os clientes mais conservadores, que frequentemente têm 100% da carteira em renda fixa.

Um último detalhe, mas que faz bastante diferença ao considerar o fee fixo, é a exclusão (ou não) da parcela de renda variável (ações e fundos imobiliários) da incidência da taxa contratada. Explicando melhor: na XP, ao contratar o fee fixo para o cliente, o assessor pode optar por excluir a renda variável do cálculo da taxa. Exemplo: você tem uma carteira de R$ 500 mil, sendo R$ 400 mil em renda fixa e R$ 100 mil em ações e fundos imobiliários. Se você contratou um fee fixo de 1% com exclusão de renda variável, pagará 1% ao ano sobre os R$ 400 mil, totalizando R$ 4.000 por ano, ou cerca de R$ 333,35 por mês.

Por que a XP faz isso? Porque sobre a renda variável, se você opera via assessor e a mesa do escritório, você já paga 0,5% sobre o volume operado. Daí, se o fee fixo incidir sobre todo o patrimônio, você pagará em duplicidade: para operar e por “ter” as ações e fundos imobiliários.

É importante destacar que a escolha de excluir ou não a renda variável fica a critério do assessor. Eu, por princípio ético, se o cliente opera a parte de renda variável por meio de mim e da mesa da Valor Investimentos, sempre excluo a parte de renda variável dos meus clientes com fee fixo.

Vantagens x Desvantagens

Como já deve ter notado, a remuneração de um assessor de investimentos não é nada trivial. Ambos os modelos têm suas vantagens e desvantagens, e a escolha entre eles depende muito do perfil do investidor, do volume investido e do tipo de relacionamento que se deseja estabelecer com o assessor. Para tentar simplificar, vamos resumir abaixo de forma muito direta as vantagens e desvantagens de cada modelo.

Comissionamento

Vantagens:

- Custo inicial percebido como menor: Para investidores iniciantes, em termos de valor aplicado, o comissionamento pode parecer mais atrativo, já que geralmente possuem carteiras menos complexas. Além disso, o investidor não vê um débito mensal referente à remuneração do assessor.

Desvantagens:

- Potencial conflito de interesse: Como a remuneração do assessor depende das transações realizadas, pode surgir a percepção de que ele esteja incentivando operações desnecessárias para aumentar sua comissão. Além disso, o assessor pode ser tentado a apresentar produtos inadequados ao perfil do investidor por conta de uma remuneração mais alta.

- Dificuldade de saber o custo exato: A estrutura de comissões pode ser complexa, variando entre produtos e serviços, dificultando para o cliente saber quanto está pagando e o que motiva as recomendações do assessor.

Fee Fixo

Vantagens:

- Transparência total: O cliente sabe desde o início exatamente quanto está pagando pelo serviço, eliminando qualquer dúvida sobre as motivações do assessor. Não importa o número de transações ou recomendações, o custo para o cliente permanece o mesmo.

- Taxas máximas garantidas: Como o assessor já recebe uma taxa fixa, A XP não precisará mais retirar da sua taxa para remunerar sua estrutura, funcionários, escritório e assessor. Então você sempre receberá as taxas máximas. No exemplo do CDB de 102% do CDI, você receberia os mesmos 102%, ao contrário dos 101% no modelo de comissionamento.

- Rebate dos fundos, ofertas e demais produtos de investimento: A parte das taxa de administração e distribuição que seriam destinadas a corretora voltam para você no formato de rebate. Considerando o montante, entende-se que haverá uma melhora na sua rentabilidade ao longo do tempo.

- Alinhamento de interesses: Como o assessor recebe uma taxa fixa, ele pode se concentrar em fornecer as melhores recomendações, sem se preocupar com o número de transações ou o valor das comissões, promovendo uma relação de confiança e longo prazo.

- Previsibilidade: Por saber quanto paga, o cliente evita a sensação de que o custo do serviço foi ocultado, como pode acontecer no modelo de comissionamento. Isso promove a tranquilidade e confiança no relacionamento com o assessor.

Desvantagens:

- Custo inicial percebido: Para alguns investidores, especialmente com patrimônio elevado, o fee fixo pode parecer caro, pois envolve um débito mensal maior. Nesse sentido, é importante reforçar que quanto maior o seu patrimônio, mais complexa será a sua carteira, maior será o tempo necessário para acompanhá-la e maior serão a responsabilidade e os riscos envolvidos. Pense assim… Você pagaria a mesma quantidade para um médico que receita um analgésico e um médico que faz um transplante de órgãos?

- Viés do conservadorismo: A maioria dos clientes é conservadora. Porém, há os clientes mais arrojados, caso em que estratégias mais sofisticas e com mais risco envolvido podem trazer mais rentabilidade, mas também demandam mais acompanhamento, explicações complexas e conversas difíceis. Por já receber uma remuneração previsível, o receio de desagradar o cliente durante períodos de baixa performance pode levar o assessor a manter uma abordagem mais conservadora, mesmo quando uma estratégia mais ousada poderia gerar melhores retornos no longo prazo.

A escolha na prática, com números

Suponha que um investidor possui um patrimônio de R$ 300 mil, sendo R$ 250 mil em renda fixa e R$ 50 mil em ações e fundos imobiliários.

No modelo de comissionamento, o valor pago ao assessor dependerá dos ativos escolhidos e operações realizadas, tornando difícil prever o custo total ao longo do ano.

No modelo de fee fixo, a remuneração seria de 1% ao ano sobre os R$ 250 mil, totalizando R$ 2.500 anuais, ou aproximadamente R$ 208,35 mensais, além da parcela de 0,5% sobre a renda variável operada. Essa previsibilidade permite ao investidor planejar melhor seus gastos e entender exatamente o custo de ter um assessor, sem surpresas ao longo do caminho.

Modelo Europeu e Americano

Quando olhamos para o cenário global, vemos uma tendência clara em direção ao modelo de fee fixo. Na Europa, por exemplo, este é o único modelo permitido por legislação, o que demonstra a importância que o continente dá à transparência e à proteção dos investidores. Nos Estados Unidos, um dos maiores mercados financeiros do mundo, o fee fixo já é amplamente adotado, sendo considerado um padrão de excelência para garantir uma relação de confiança e alinhamento de interesses entre cliente e assessor.

Ao optar por um modelo de fee fixo, o investidor brasileiro se alinha às melhores práticas internacionais, garantindo clareza em todos os aspectos da relação com seu assessor de investimentos. Isso não só aumenta a confiança, como também elimina possíveis conflitos de interesse, permitindo que as recomendações sejam feitas com base no que realmente é melhor para o cliente.

Qual é o Melhor Modelo para Você?

A escolha do modelo de remuneração ideal para você depende de vários fatores, incluindo o valor do seu patrimônio, a complexidade da sua carteira de investimentos, e a transparência que você deseja no relacionamento com seu assessor.

No final das contas, a escolha entre comissionamento e fee fixo deve ser feita com base no que melhor atende às suas necessidades e no tipo de relacionamento que você deseja ter com seu assessor de investimentos. No entanto, é inegável que o fee fixo, ao proporcionar transparência e alinhamento de interesses, vem ganhando espaço como a opção preferida por muitos investidores ao redor do mundo.