O que é risco?

“Investir consiste exatamente em uma coisa: dar atenção ao futuro. E como nenhum de nós é capaz de ter certeza sobre os acontecimentos futuros, o risco é algo inevitável.” Assim começa um dos capítulos mais importantes da obra The Most Important Thing, de Howard Marks. Segundo o autor, a avaliação do risco é um elemento essencial no processo de investimentos por três razões: (i) o risco é algo ruim e, por isso, a maioria dos investidores quer minimizá-lo.

Em finanças assumimos que as pessoas são naturalmente avessas ao risco, o que significa que preferem evitá-lo; (ii) Quando desejamos investir, a decisão deve ser em função dos riscos incorridos.

Em virtude de um processo de ajuste dos preços relativos (equilíbrio), os retornos prospectivos são proporcionais aos riscos; (iii) Quando consideramos os resultados de um investimento, o rendimento por si só possui um significado limitado. O risco assumido também precisa ser avaliado.

Ao avaliar o rendimento de sua carteira, o investidor deve avaliar o “retorno ajustado ao risco”, questionando-se: os rendimentos foram obtidos com instrumentos seguros ou arriscados? Com títulos de renda fixa ou ações? Com grandes empresas consolidadas ou com empresas menores e mais instáveis? Com alavancagem ou sem? Com uma carteira concentrada ou diversificada?

Muitas pessoas costumam dizer que os investimentos mais arriscados são os que proporcionam maiores retornos. E que, por isso, quem quer ganhar mais dinheiro deve correr mais riscos, como sugere a Figura 1 abaixo:

No entanto, infelizmente não podemos afirmar que os investimentos mais arriscados oferecem maiores retornos, pois, se isso fosse uma verdade, eles não seriam arriscados! A maneira correta de interpretar esta relação é: com o objetivo de atrair capital, os investimentos mais arriscados devem oferecer a perspectiva de maiores retornos esperados e não há absolutamente nada que garanta que esses retornos mais altos vão realmente acontecer.

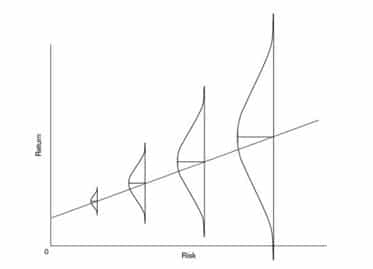

A Figura 1 sugere a relação positiva entre risco e retorno, mas não sugere a incerteza que a envolve. A Figura 2 (abaixo) se torna mais útil pois além de sugerir a relação positiva entre essas variáveis ela deixa claro que a incerteza sobre o retorno e a possibilidade de perda aumentam à medida que o risco também cresce.

Figura 2 – Fonte: The Most Important Thing, pg 54

A conclusão que podemos tirar é: os investimentos mais arriscados são aqueles para os quais o resultado é menos certo. Ou seja, a distribuição de probabilidade dos retornos é maior.

Entendendo o risco na prática

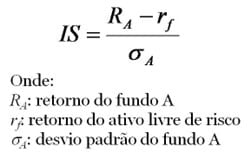

Dada a dificuldade de quantificar a probabilidade de sofrer perdas, os investidores que querem ter alguma medida objetiva do retorno ajustado ao risco recorrem a um indicador chamado Índice de Sharpe. Ele mede a relação do retorno excedente de uma aplicação financeira (seu retorno acima da taxa de juros livre de risco) e o desvio padrão do retorno (Figura 3).

Figura 3 – Fórmula do Índice de Sharpe para um fundo (A)

Ativos que são frequentemente negociados no mercado podem ser avaliados de acordo com esse indicador. Embora ele não traduza explicitamente a probabilidade de perda, podemos observar que os preços dos ativos mais arriscados variam mais do que os preços dos ativos mais seguros, dando relevância ao Índice de Sharpe.

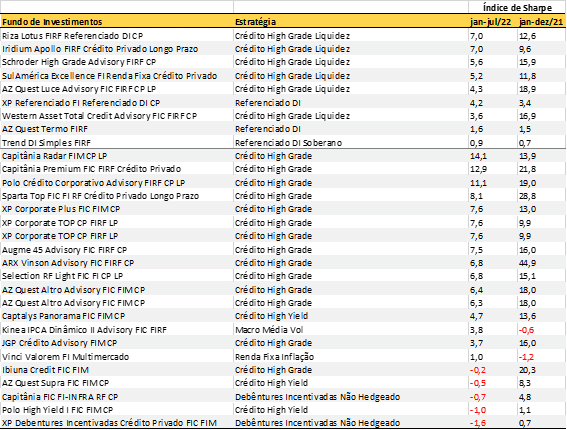

Com o objetivo de exemplificar, a seguir temos a Tabela 1 com alguns fundos de investimentos e dados históricos de seus respectivos Índices de Sharpe.

Tabela 1 – Índice de Sharpe de Fundos de Renda Fixa. Elaboração: pilulacapital

Quanto maior o prazo, mais útil será a análise do indicador. Como essa tabela apresentada considera apenas 19 meses de apuração, o objetivo é apenas apresentar o Índice Sharpe de alguns fundos de investimentos, com caráter educacional. Não devemos interpretar esses dados como recomendação de compra.

O problema de uma análise com base no histórico é que o fato de algo ter ocorrido, por exemplo, uma perda, não significa que deveria necessariamente acontecer, e o fato de algo não ter ocorrido não significa que era um evento improvável. O desempenho de uma carteira sob um único cenário que se desenrola não diz nada sobre como a carteira poderia ter se comportado sob as muitas “histórias alternativas” que poderiam ter ocorrido.

“As coisas podem sempre ser piores do que esperamos. Talvez a expressão ´pior caso´ signifique ´o pior com que já deparamos no passado´. Isso não significa que as coisas não possam ser piores no futuro. Em 2007, as suposições de pior caso de muitas pessoas foram superadas”. E um exemplo ainda mais recente: quem de nós imaginava o que estava por vir em março de 2020?

O retorno por si só – e especialmente o que ocorre em curtos períodos – nos diz muito pouco sobre a qualidade das decisões de investimentos. O retorno deve ser avaliado em relação à quantidade de risco assumida para obtê-lo.

Como reconhecer o risco?

Ter ciência da relação entre preço e valor – em relação a um único ativo ou a todo o mercado – é componente essencial para lidar bem com o risco. Risco elevado e retorno baixo são apenas dois lados de uma mesma moeda, ambos decorrentes principalmente dos preços altos. Nos momentos de euforia, com os mercados em alta, geralmente quando as coisas estão indo bem há algum tempo, as pessoas tendem a dizer: “O risco é meu amigo. Quando mais risco eu correr, maior será o meu retorno. Dê-me mais risco!”

O risco dos investimentos tem origem principalmente nos preços muitos altos; e os preços muito altos costumam originar-se do excesso de otimismo, do ceticismo inadequado e da aversão ao risco. Outros fatores podem incentivar a tomada de risco: forte entrada de capital, fácil disponibilidade de crédito, algum bom desempenho recente nos ativos mais arriscados e baixos retornos dos investimentos mais seguros.

Os investidores se tornam mais atraídos do que deveriam por investimentos arriscados e exigem menos compensação de risco para começar a investir neles. Essa busca por “enriquecimento” acaba nos levando a quocientes preço/lucro elevados, spreads de crédito estreitos, comportamento indisciplinado, uso indiscriminado da alavancagem e forte demanda por todos os tipos de veículos de investimentos. Tudo isso, além de causar o aumento dos preços e a redução do retorno prospectivo, também cria um ambiente de alto risco.

Controle de risco

A maioria dos investidores acredita que a vantagem dos mercados ineficientes reside no fato de que um gestor pode assumir mesmo risco que o benchmark (por exemplo, um gestor de um fundo de ações assume mesmo risco que o Ibovespa) e obter uma taxa de retorno maior. Esse ganho a mais é o que chamamos de alfa, ou seja, o valor agregado pela competência do gestor em ter superado o benchmark.

Ao mesmo tempo, um mercado ineficiente também permite que o investidor competente obtenha o mesmo retorno do benchmark mas com menos risco. Isso é uma grande conquista, mas infelizmente a redução do risco recebe menos atenção do que as altas rentabilidades obtidas.

E isso acontece porque a redução do risco só é valorizada quando um evento ruim acontece e eventos ruins são menos frequentes do que períodos de calmaria e “bonança”. Um bom construtor é capaz de evitar falhas em sua construção, enquanto um construtor ruim incorpora falhas a sua construção.

Pode ser difícil diferenciar um do outro enquanto não há um terremoto. Da mesma forma, um excelente investidor pode ser aquele que, em vez de obter retornos maiores, consegue o mesmo retorno, porém com risco menor.

O que significa assumir risco de forma inteligente?

Na busca por obtenção de lucros, é fundamental estar ciente dos ricos, ser capaz de analisar investimentos e avaliar riscos, diversificar o portfólio de forma adequada e somente investir quando estiver convencido de que o provável retorno mais do que compensa o risco assumido. É assim que fazem as seguradoras por exemplo:

- Elas conhecem o risco. Sabem que todos vão morrer, então, incluem essa realidade em suas análises

- É um risco que elas são capazes de analisar, e por isso, todas contam com médicos que avaliam a saúde dos futuros assegurados

- O risco pode ser diversificado através das diferentes idades, sexo, ocupação e localizações de seus segurados

- É um risco assumido pelo qual serão bem recompensadas

Não podemos nos iludir. Existe uma diferença entre controlar os riscos e evitar os riscos. O controle é o melhor caminho para evitar perdas. Evitar os riscos, por outro lado, provavelmente também nos fará evitar os retornos. Não devemos fugir dos riscos. Devemos aceitá-los, nos momentos certos, nas situações certas e pelo preço certo. O controle de risco competente é a marca do bom investidor.

Espero que este artigo tenha trazido luz à gestão de risco de cada investidor. O conteúdo foi baseado em trechos retirado na íntegra dos capítulos 5,6 e 7 do livro “The Most Important Thing”, de Howard Marks.

Este artigo tem como objetivo democratizar o acesso à educação financeira via Fabrício de Lima, especialista em Investimentos e Private Banking (IBMEC) da Valor Investimentos.