O valor do dinheiro no tempo

O valor do dinheiro ao longo do tempo é expresso através da taxa de juros. Isso significa que receber 1.000 reais hoje, a uma taxa de 13,75% ao ano, equivale a receber 1.137,50 reais daqui a um ano. No entanto, quando estamos diante de uma compra, nem sempre a relação entre o valor à vista e o valor parcelado é equivalente. Na maioria das vezes, o pagamento à vista costuma ser mais barato, uma vez que apresenta uma taxa de desconto enquanto o pagamento parcelado “pune” o comprador ao embutir uma taxa de juros nos parcelamentos.

Mas para algumas pessoas o pagamento parcelado pode parecer mais vantajoso por comprometer menos o fluxo de caixa mensal (dá a impressão de sobrar mais dinheiro). No entanto é preciso avaliar outros aspectos para se tomar uma boa decisão.

O que avaliar antes de comprar à vista ou parcelado?

A primeira pergunta, mais óbvia, que deve ser respondida é: Tenho disponibilidade de recursos para pagar à vista? Se não, não há o que se avaliar e suas opções serão parcelar ou não realizar a compra.

A segunda pergunta é: O valor à vista é menor do que o valor parcelado? Caso não haja desconto ao pagar à vista, sempre vai valer a pena parcelar. Além de reduzir o impacto que o pagamento à vista tem sobre a sua renda do mês, você ainda pode aplicar o valor das parcelas (que ainda não foram pagas) em uma alternativa segura de investimento e fazer o seu dinheiro render.

Quando há desconto para pagamentos à vista, a situação se torna menos óbvia e precisaremos fazer conta.

Compare os juros do parcelamento com a rentabilidade de seus investimentos

Quando você tem disponibilidade de recursos, é preciso comparar a taxa de juros embutida no parcelamento com o custo de oportunidade (quanto o seu dinheiro renderia caso estivesse investido em um CDB de liquidez diária ou no Tesouro Selic).

Se o rendimento dos seus investimentos superar os juros do parcelamento de sua compra, pagar parcelado sairá mais barato. É mais vantajoso aplicar o valor total da compra e ir pagando as parcelas enquanto o dinheiro investido rende. Analogamente, se os juros do parcelamento forem superiores ao rendimento da aplicação, não valerá a pena parcelar; pagar à vista será a melhor solução.

Análise de caso – Exemplo de quando pagar à vista

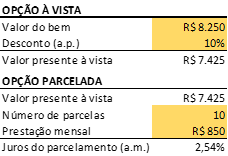

Imagine uma compra no valor de 8.250 reais com 10% de desconto para o pagamento à vista. Alternativamente, um pagamento em 10 prestações de 850 reais. Qual opção decidir: à vista ou parcelado?

Primeiramente, precisamos descobrir o volume de dinheiro que teria que ser desembolsado no ato do pagamento à vista. Para isso, aplica-se 10% de desconto sobre 8.250 reais o que resulta em 7.425 reais (Valor Presente).

Em seguida, calcularemos os juros embutidos nas parcelas de 850 reais ao longo dos 10 meses de prestações. Para isso, podemos fazer uso de uma calculadora hp12c, do Excel ou da calculadora do Banco Central disponibilizada na internet.

– Utilizando a hp12c:

n (número de períodos): 10

PV (valor presente): 7.425

PMT (prestações fixas mensais): -850 (representa uma saída)

>i (taxa de juros mensal) = 2,54%

– Utilizando o Excel:

=TAXA (nper;pgto;vp;[vf]) = TAXA (10;-850;7425;0) = 2,54%

– Utilizando a calculadora disponível no site do Banco Central:

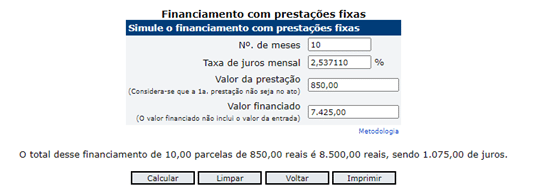

Atenção: o Valor financiado é o Valor presente à vista, com desconto. Para utilizar a calculadora do Banco Central, basta informar três valores (N° de meses, Valor da Prestação, Valor Financiado) e pressionar o botão ´Calcular´ para obter o quarto valor, que no caso, é a Taxa de juros mensal.

Por fim, devemos comparar a taxa mensal de juros do parcelamento (2,54%) com a taxa básica de juros do país (Selic), expressa ao mês e líquida de Imposto de Renda (alíquota de 22,5%): 0,84%.

Conclusão: é mais vantajoso pagar à vista, uma vez que o custo do parcelamento (2,54%) é maior do que o que é possível ganhar (0,84%) caso o dinheiro esteja investido.

Análise de caso – Exemplo de quando pagar parcelado

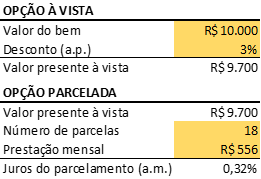

Considere agora uma compra no valor de 10.000 reais com 3% de desconto para o pagamento à vista. Alternativamente, um pagamento em 18 prestações de 555,55 reais. Qual opção decidir: à vista ou parcelado?

Primeiramente, precisamos descobrir o volume de dinheiro que teria que ser desembolsado no ato do pagamento à vista. Para isso, aplica-se 3% de desconto sobre 10.000 reais o que resulta em 9.700 reais (Valor Presente), ou seja, um desconto de 300 reais.

Em seguida, calcularemos os juros embutidos nas parcelas de 555,55 reais ao longo dos 18 meses de prestações. Para isso, podemos fazer uso de uma calculadora hp12c, do Excel ou da calculadora do Banco Central disponibilizada na internet.

– Utilizando a hp12c:

n (número de períodos): 18

PV (valor presente): 9.700

PMT (prestações fixas mensais): -555,55 (representa uma saída)

>i (taxa de juros mensal) = 0,32%

– Utilizando o Excel:

=TAXA (nper;pgto;vp;[vf]) = TAXA (18;-555,55;9700;0) = 0,32%

– Utilizando a calculadora disponível no site do Banco Central:

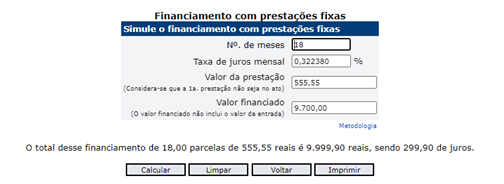

Atenção: o Valor financiado = Valor presente à vista. Para utilizar a calculadora do Banco Central, basta informar três valores (N° de meses, Valor da Prestação, Valor Financiado) e pressionar o botão ´Calcular´ para obter o quarto valor, que no caso, é a Taxa de juros mensal.

Por fim, devemos comparar a taxa mensal de juros do parcelamento (0,32%) com a taxa básica de juros do país (Selic), expressa ao mês e líquida de Imposto de Renda (alíquota de 22,5%): 0,84%.

Conclusão: é mais vantajoso pagar parcelado, uma vez que o custo do parcelamento (0,32%) é menor do que o que é possível ganhar (0,84%) caso o dinheiro esteja investido. Em suma, vale mais a pena deixar o dinheiro rendendo e ir pagando as parcelas aos poucos.

Devemos sempre procurar as melhores alternativas para realizar nossas compras, sejam elas à vista ou parceladas.

Deste modo, maximizamos nossas escolhas, dando mais liberdade para focarmos em nosso planejamento financeiro. Isso se chama inteligência financeira.

Simulador

Quer receber em seu e-mail um simulador para lhe auxiliar na decisão da forma de pagamento mais vantajosa? Preencha os seus dados abaixo que eu entrarei em contato.

Solicite uma análise gratuita de sua atual carteira de investimentos. Fale com o especialista.

Este artigo tem como objetivo democratizar o acesso à educação financeira e foi elaborado por Fabrício de Lima, sócio e assessor de investimentos na Valor, especialista em Investimentos e Private Banking (IBMEC) com MBA em Gestão e Engenharia da Qualidade (USP). É engenheiro (UFV) e empresário.