Muitos investidores buscam internacionalizar a sua carteira de investimentos. Essa atitude expõe o capital a outros mercados e diversifica o portfólio. A bolsa americana é a mais conhecida e conta com 3 índices muito importantes: O Dow Jones, o S&P 500 e o Nasdaq.

Esses três índices indicam os resultados das principais ações norte-americanas e a sua variação é um termômetro para o mercado mundial. Conhecer cada um deles, como funcionam e como são compostos ajuda o investidor a tomar suas decisões.

Venha saber como esses índices funcionam e se é possível investir neles. Neste artigo, você vai ver:

O que é o Dow Jones?

Teoria de Dow: conheça os fundamentos

O que é o S&P 500?

O que é o Nasdaq?

É possível investir nesses índices no Brasil?

Conclusão

O que é o Dow Jones?

O índice conhecido como Dow Jones tem como nomenclatura oficial Dow Jones Industrial Average (DJIA), e é muito conhecido do mercado de ações norte-americano. Ele pode ser chamado de Dow 30, pois é composto por 30 ações blue chips negociadas na NYSE e na Nasdaq.

O índice foi criado em 1896 pelo jornalista Charles Dow, em parceria com Edward Davis Jones. Ambos foram os sócios-fundadores do The Wall Street Journal. Mesmo sendo o segundo índice mais antigo dos EUA, ele é, até hoje, uma das principais influências para investidores do mundo inteiro.

A NYSE, sigla para New York Stock Exchange, é a bolsa de valores de Nova Iorque, localizada em Wall Street. Ela é considerada a maior bolsa do mundo em valor de mercado e volume de negociações diárias.

Já a Nasdaq, sigla para National Association of Securities Dealers Automated Quotation, também se localiza em Nova Iorque. Contudo, ela foi criada para concentrar as empresas voltadas à área de tecnologia dos Estados Unidos. Vale citar que ela é a segunda maior bolsa do mundo.

A seleção de empresas para entrar na carteira teórica de ações do Dow Jones ocorre segundo o critério de valor de mercado. Aqui, todos os setores da economia são considerados, com exceção de transportes e utilitários.

Também há diferentes pesos para cada empresa na carteira, então elas podem influenciar de formas diferentes os resultados. Ainda, a companhia precisa estar sediada nos Estados Unidos e manter suas negociações nesse país.

O rebalanceamento da carteira teórica não ocorre em períodos determinados, como a maioria dos índices. Nesse caso, as alterações são baseadas em análises do mercado para identificar a sua necessidade.

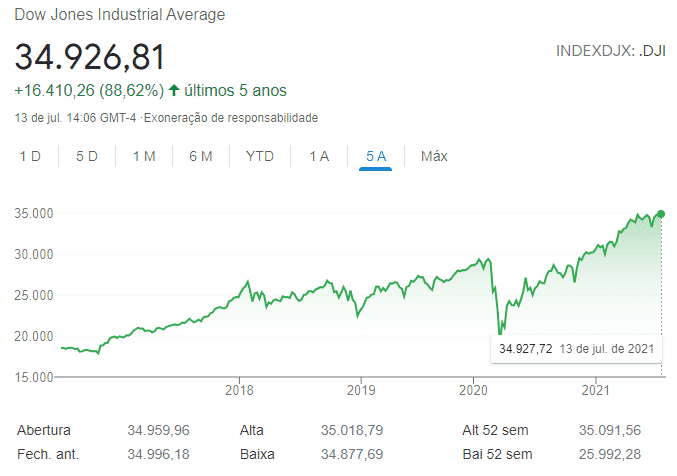

Veja o gráfico abaixo, representando os últimos 5 anos do Dow Jones.

Teoria de Dow: conheça os fundamentos

Para entender melhor o índice Dow Jones, vale a pena revisar a teoria criada por Charles Dow cerca de um ano após a criação do indicador. Ela postula que existe relação entre as tendências do mercado de ações e outras atividades de negócios.

Através dos fundamentos da Teoria de Dow, fica um pouco mais fácil compreender a forma de análise utilizada pelo jornalista.

1. Os índices se ajustam em qualquer situação

Os índices financeiros consideram tanto os fatores do passado quanto presente e futuro em suas análises. Assim, mesmo que seja impossível prever determinados fatores que podem ser prejudiciais às empresas, os índices se ajustam rapidamente.

2. O mercado possui 3 tendências

A movimentação de preços no mercado de ações segue três tipos de tendências que Dow as compara com os movimentos do mar. São elas:

- Primária: comparada com a maré, o maior e mais constante movimento que faz com que o nível do mar suba e desça;

- Secundária: são as ondas, que se formam devido à movimentação da maré.

- Terciárias: são as marolas, que se formam entre as ondas.

3. A tendência primária é formada por 3 fases

A tendência primária descrita no fundamento anterior – a maré – é dividida em três principais fases:

- Acumulação: trata-se do melhor momento para a compra de ativos, visto que o mercado já assimilou as informações ruins;

- Participação pública: as altas significativas começam de maneira repentina, levando investidores no geral a comprar o ativo;

- Distribuição: a mídia começa a falar sobre os ganhos do ativo. Esse é o melhor momento para que os investidores que entraram na fase de acumulação vendam seus ativos.

4. Índices e médias devem se confirmar

Índices complementares devem caminhar com os oficiais. Assim, confirma-se o desempenho de diferentes grupos de empresa através de diferentes fontes de informação.

5. O volume deve confirmar a tendência

O volume, na Teoria de Dow, trata-se de um fator secundário. Assim, deve expandir conforme a direção da tendência primária. Hoje em dia, no entanto, já contamos com outros indicadores que ajudam a apontar a movimentação nos volumes e seus preços.

6. Uma tendência ocorre enquanto não há sinais de reversão

Em resumo, enquanto não houver sinal de mudanças na tendência, o índice deverá manter seu curso.

O que é o S&P 500?

O índice S&P 500 é um dos mais conhecidos mundialmente, pois conta com uma carteira composta por cerca de 500 empresas norte-americanas. Ele também considera as duas bolsas dos Estados Unidos, NYSE e Nasdaq.

O S&P foi criado em 4 de março de 1957 pela Standard & Poor’s, uma empresa de classificação financeira. A empresa Standard & Poor’s é a responsável pela sua elaboração e é daí que vem a sigla “S&P”. A companhia formou-se em 1941 a partir de uma fusão entre a Standard Statistics Company e a Poor’s Publishing.

Desde então, o S&P 500 destronou o Dow Jones como o índice mais representativo do mercado de ações dos Estados Unidos.

Para a composição da carteira as companhias são escolhidas conforme o seu volume de negociação nessas bolsas e também a liquidez dos papéis. Por toda sua abrangência, o S&P 500 é o principal indicador utilizado para avaliar o mercado de ações dos Estados Unidos.

Esse índice possui alguns critérios para a elegibilidade dos ativos em sua carteira. Confira um resumo do que eles devem cumprir:

- ser uma empresa dos Estados Unidos, com mais de 50% dos ativos imobilizados nesse país;

- O IPO (oferta pública inicial) deve ter acontecido em uma bolsa norte-americana;

- ter um valor mínimo de capitalização de mercado. Em 2020, por exemplo, ele era de US$ 11,8 bilhões.

Cumprindo todos esses requisitos, as empresas escolhidas seguem uma ordem decrescente de capitalização no período de análise. O rebalanceamento ocorre de forma trimestral, o que pode alterar as empresas que participam do S&P 500 e o seu peso no portfólio.

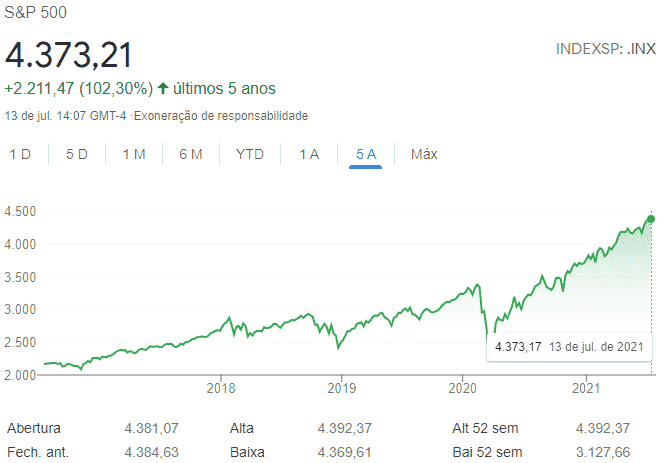

Veja o gráfico abaixo, representando os últimos 5 anos do S&P 500.

O que é o Nasdaq?

Como você viu, Nasdaq (National Association of Securities Dealers Automated Quotation) é o nome de uma bolsa de valores dos Estados Unidos. O índice que nos referimos aqui é chamado oficialmente de Nasdaq Composite, que engloba cerca de 3 mil ativos dessa bolsa.

Um diferencial importante em relação aos dois anteriores é a possibilidade de ele ser composto não só por ações. Os Real Estate Investment Trusts (REITs) e os American Depositary Receipts (ADRs) também são selecionados.

Como a Nasdaq é uma bolsa voltada ao setor de tecnologia e inovação, é comum que boa parte das empresas que compõem a carteira do índice seja dessa área. Em 2021, cerca de metade delas eram do ramo.

Contudo, não há uma regra sobre o assunto: atendendo aos critérios de seleção, qualquer empresa dos setores de abrangência faz parte da composição. Porém, alguns ativos não podem fazer parte do índice, são eles:

- fundos de investimentos fechados;

- fundos negociados em bolsa (como os ETFs);

- debêntures;

- títulos derivados;

- ações preferenciais.

Excluindo esses ativos, a composição da carteira teórica do índice ocorre pela ponderação da capitalização de mercado de cada empresa. Em relação ao balanceamento, como no Dow Jones, não há uma periodicidade específica, pois ele é calculado diariamente após o fechamento do mercado.

Seus índices mais representativos são o Nasdaq 100, o Nasdaq Composite e o Nasdaq Biotechnology.

- Nasdaq Composite: este índice mede o desempenho das empresas norte-americanas e estrangeiras que estão listadas na bolsa eletrônica. É o mais novo entre o grupo de indicadores de ações e conta com mais de 5 mil companhias. Esse número representa mais do que qualquer outro indicador do mercado financeiro. Entre essas organizações estão empresas como Microsoft, Intel, Oracle, etc.

- Nasdaq 100: O Nasdaq 100 inclui 100 das maiores empresas não financeiras listadas na Nasdaq. Este índice inclui as empresas que apresentaram os maiores crescimentos nos principais setores, todas com capitalização de mercado de pelo menos $500 milhões de dólares e volume médio diário de negociação de pelo menos 100 mil ações.

- Nasdaq Biotechnology: o Índice Nasdaq Biotechnology começou sua jornada no início do século 21 e inclui empresas Nasdaq classificadas como empresas de biotecnologia ou farmacêutica.

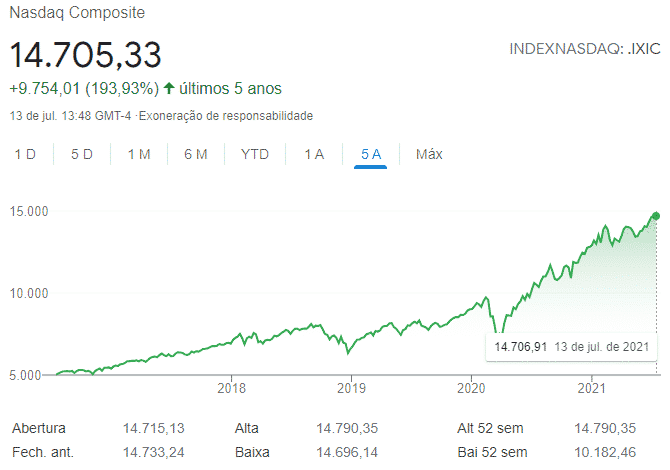

Veja o gráfico abaixo, representando os últimos 5 anos do Nasdaq.

É possível investir nesses índices no Brasil?

Após conhecer como funcionam os três maiores índices do mercado de ações americanos, vamos saber se é possível investir neles. Os indicadores são apenas carteiras teóricas. No entanto, existem formas de se expor a eles por meio de veículos próprios do mercado financeiro — inclusive, aqui no Brasil. O primeiro exemplo são fundos de investimentos internacionais.

Eles são fundos que alocam a maior parte de seu patrimônio em ativos do exterior, como dos Estados Unidos. Assim, você pode encontrar diversos fundos que investem em ações que fazem parte dos índices comentados.

Outra modalidade que está ganhando espaço no mercado são os ETFs (fundos de índice). Eles têm exatamente a finalidade de replicar as variações de um indicador financeiro determinado. Isso porque eles possuem uma gestão passiva, apenas seguindo o índice.

Por fim, é possível, ainda, investir nas BDRs (brazilian depositary receipts). Eles correspondem a certificados de valores mobiliários estrangeiros. Assim, podem ser lastreados em ETFs das bolsas americanas ou mesmo em ações de determinadas empresas que compõem os índices.

Essas opções permitem a diversificação internacional da sua carteira. A estratégia pode ajudar a mitigar riscos e potencializar resultados. Expondo-se a diferentes mercados, você não fica exposto apenas ao risco do Brasil e pode se expor a outras economias.

Conclusão

Agora você já conhece os principais índices das bolsas americanas. Com eles, é possível saber como se comporta o mercado e mesmo expor sua carteira aos ativos que os compõem. Isso facilita sua diversificação e traz novas oportunidades.

Quer contar com um profissional capacitado para o ajudar a compreender melhor essas alternativas? Então fale com a nossa parceira Valor Investimentos!